9ر5 مليار دينار سندات وأذونات خزينة أصدرتها الحكومة خلال العام 2012

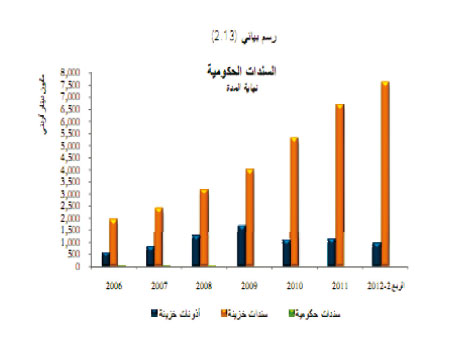

ارتفعت الحصيلة الاجمالية لاصدارات الاوراق المالية الحكومية ( سندات وأذونات الخزينة) خلال العام الماضي 2012 بأكمله لتبلغ ( 5900 ) مليون دينار ولتتجاوز بذلك التقديرات التي كانت متوقعة بموازنة العام 2012 والتي افترضت ان يبلغ اجمالي الاصدارات ( 5045 ) مليون دينار للعام بكامله وزاد حجم الاصدارات الفعلية عن المتوقع بالموازنة بحوالي ( 855 ) مليون دينار وبزيادة ( 9ر16% ) .

وكشفت البيانات الرسمية المعلنة وفق البنك المركزي الأردني ان اجمالي حصيلة الاصدارات ( سندات وأذونات الخزينة ) لحساب الخزينة العامة من خلال البنك المركزي الأردني بلغ اجمالها نحو ( 5900 ) مليون دينار خلال فترة الاثناعشر شهرا من العام الماضي 2012وبلغ المعدل الشهري للاصدارات لكلا الصنفين من الاصدارات ( سندات وأذونات ) بواقع نحو(492) مليون دينار بالمتوسط الشهري وجاء ارتفاع وتيرة الاصدارات الحكومية للسندات مدفوعا بشكل رئيسي في ظل اصدار سندات مكفولة من الحكومة لمؤسسات وشركات مملوكة للحكومة من بينها سلطة المياه والشركة الوطنية للكهرباء المملوكة بالكامل للحكومة والتي وصل رصيدها القائم للاستحقاقات من اصدارات السندات المكفولة لتترواح عند ( 6ر1 ) مليار دينار في ظل الاوضاع المالية الصعبة التي تواجهها الشركة.

البيانات الرسمية المعلنة من قبل البنك المركزي الأردني أوضحت أيضا ان اجمالي قيمة الاصدارات جاءت من خلال ( 68 ) اصدارا حكوميا لسندات الخزينة فيما بلغت اعداد اصدرات الأذونات (22 ) اصدارا بمجموع اجمالي ( 90 ) اصدارا حكوميا خلال اشهر العام 2012 .

وشهد العام 2012 ارتفاعا لافتا بمستويات اسعار الفائدة على اصدارات السندات الحكومية والتي وصل اعلى مستوى لها مع نهاية شهر كانون الاول من العام ذاته لتصل الى ( 6ر8 % ) سنويا مقابل مامعدله نحو ( 7ر6 % ) في بداية الأشهر الأولى من العام ذاته مرتفعة بذلك بما يقرب من حوالي ( 9ر1 ) نقطة مئوية وهو من أعلى مستويات اسعار الفائدة التي سجّلت على اصدارات السندات الحكومية .

وفيما ترى مصادر مصرفية ان ارتفاع اسعار الفائدة على الاقراض يأتي في ظل ارتفاع معدلات التضخم والاسعار بشكل عام والتي قد تصل إلى ( 5ر5% ) إلى جانب ارتفاع وتيرة الطلب الحكومي على الاقتراض من البنوك التجارية لتوفير السيولة النقدية اللآزمة لها لتجسير الفجوة التمويلة بين ايراداتها ونفقاتها بالإضافة إلى حاجة الخزينة العامة للسيولة لاطفاء قيمة السندات المستحقة السداد خلال العام الماضي اذ تقوم الخزينة بتسديدها عن طريق اصدارات جديدة مما زاد من الطلب الحكومي على الاقتراض بالسندات من البنوك التجارية ودفع ذلك إلى رفع مستويات اسعار الفائدة على الاقراض ويأتي ذلك على الرغم من قيام المركزي برفع مستويات اسعار الفائدة على الاموال الفائضة للبنوك والمودعة لديه بواقع 75 نقطة اساس ليصبح سعر الفائدة التي يدفعها البنك المركزي للأموال المودعة لديه من خلال نافذة الايداع للبنوك بواقع ( 4 % ) عوضا عن ( 75ر2 % ) التي كانت سائدة خلال الاشهر الاولى من العام 2012 .

بالمقابل يرى خبراء مصرفيّون ان رفع البنوك التجارية لأسعار الفائدة على السندات الحكومية الصادرة مؤخرا غير مبرر من الناحية الاقتصادية والسياسة النقدية المطبّقة في المملكة مع التأكيد على ان السندات الحكومية تصدر بكفالة الحكومة وبمعدل مخاطرة يكاد لايذكر الى جانب توفرّ كم مناسب من السيولة النقدية والأموال الفائضة لدى البنوك التجارية علاوة على انخفاض علاوة المخاطر مقابل سياسات الاقراض بما في ذلك انخفاض كلفة الودائع المصرفية المودعة لدى البنوك في المملكة كما استهدف قرار المركزي برفع سعر الفائدة على نافذة الايداع الى نسبة ( 4 % ) بصورة اساسية لتخفيض تسعيرة الفوائد المصرفية على القروض والسندات الحكومية او على الاقل ابقائها ضمن مستوياتها الحالية فيما يأتي رفع اسعار الفائدة على اصدارات السندات الحكومية من قبل البنوك التجارية مناقضا لنهج السياسة النقدية في المملكة التي يطبقها البنك المركزي بحسب خبراء مصرفيوّن لكن مصادر مصرفية توقّعت ان تشهد اسعار الفائدة على القروض الممنوحة من قبل البنوك التجارية للمؤسسات والافراد ارتفاعا خلال العام 2013 مما يعني ضرورة تفعيل البنك المركزي لأدوات سياساته النقدية التي ينفذها في هذا المجال .

وفي تقرير له ذكر البنك المركزي الأردني ان مستويات أسعار الفائدة في السوق المصرفي الأردني سجلت ارتفاعات مختلفة اذ سجل الوسط المرجح لاسعار الفائدة على القروض والسلف حتى نهاية تشرين الأول 2012ارتفاعا بواقع ( 26 ) نقطة اساس عن مستواه المسجل بنهاية العام 2011 . كما وارتفع الوسط المرجح لاسعار الفائدة على الكمبيالات والاسناد المخصومة بواقع ( 7 ) نقاط اساس عن مستواه بنهاية العام 2011 فيما بلغ أدنى سعر فائدة اقراض لأفضل عملاء البنوك حتى نهاية تشرين الاول 2012 ( 42ر8 % ) مرتفعا بمقدار ( 20 ) نقطة اساس عن مستواه المسجل بنهاية العام 2011 وفيما يتعلق باسعار الفائدة على الحساب الجاري المدين فقد بلغ الوسط المرجح لاسعاره نحو ( 4ر9 % ) مرتفعا بمقدار ( 24 ) نقطة اساس عن مستواه المسجل بنهاية العام 2011.

وفي شأن متصل أشارت تقارير وبيانات محلية ان اقدام الحكومة على المزيد من الاقتراض الداخلي يشكّل منافسة ومزاحمة للقطاع الخاص مما يقلل من فرص الاقتراض من قبل القطاع نفسه في سوق الائتمان المحلّي . وأوضحت المؤشرات الرسمية وفق التوجّه الحكومي مؤخرا للجوء إلى مصادر الاقتراض الخارجي خلال المرحلة المقبلة بهدف توفير الاحتياجات التمويلية وفق ما صرّح بذلك وزير المالية في وقت سابق من هذا الشهر اذ برر اللجوء للاقتراض الخارجي من خلال اصدار السندات السيادية بالاسواق العالمية بأن الحكومة تلجأ لمثل هذا التمويل لتحقيق التوازن بين الدين الداخلي والخارجي حيث كان اللجوء للاقتراض الداخلي لتمويل عجز الموازنة بشكل كبير له انعكاسات سلبية على أداء القطاع الخاص من حيث المزاحمة في الحصول على التمويل المحلي وما ينتج عنه من ارتفاع أسعار الفائدة المعروضة من البنوك المحلية مشيرا الى أن لهذا الإجراء إيجابيات لتوفير نافذة تمويلية جديدة من الخارج وبأسعار فائدة أقل كما وتدلّ المؤشرات ذاتها على ان التوجه نحو الاقتراض الخارجي سيرفع سقوف الرصيد القائم للقروض الخارجية المتعاقد عليها اذ من المتوقع الحصول على قرض ميسّر بقيمة ملياري دولار من الصندوق الدولي واصدار سندات سيادية بالاسواق العالمية بقيمة حوالي ( 5ر1) مليار دولار الى جانب توقيع اتفاقية قرض فرنسي بقيمة ( 150 ) مليون يورو لدعم الموازنة ويعتبر القرض المقدّم جزءاً من الاتفاقية الاطارية التي وقعها الاردن مع فرنسا للاعوام(2011- 2013 ) وبقيمة (600 ) مليون يورو على شكل قروض ميسرة .

الى ذلك واصل البنك المركزي الأردني انتهاج سياسات تعويم أسعار الفائدة الدائنة والمدينة في السوق المصرفي المحليّ والمطبّقة منذ العام 1990 وبالتالي فإن معدلات أسعار الفائدة المعومّة في السوق المصرفي المحلي الأردني وفقا لهذا النهج المصرفي تتحدد من قبل البنوك المرخصة العاملة في المملكة وفقاً لقوى العرض والطلب ويتمثل دور البنك المركزي بحسب بياناته له تم اعلانها سابقا في إعطاء إشارات للبنوك المرخصة عن أسعار الفائدة من خلال تبنيه للإدارة غير المباشرة للسياسة النقدية المتبعة في المملكة وتعكس السياسة النقدية جملة الإجراءات والتدابير التي يتخذها البنك المركزي الأردني للتأثير على الأهداف التشغيلية المتمثلة بأسعار الفائدة والقاعدة النقدية كما يهدف البنك المركزي من ذلك توفير الحجم المناسب من السيولة المحلية التي تتلاءم والنشاط الاقتصادي الحقيقي من جهة ويحافظ على الاستقرار النقدي من جهة ثانية بحسب ما أوضحه المركزي من خلال بيانات له تتعلق بالسياسات النقدية المعمول بها في المملكة .

855 مليون دينار تجاوز الاصدارات

مقابل تقديرات الموازنة العامة

قدّرت مصادر الموازنة العامة كما وردت بقانون الموازنة العامة للعام 2012 ان يبلغ حجم الاقتراض الحكومي الداخلي من خلال اصدارات الأوراق المالية الحكومية ( سندات وأذونات الخزينة ) باجمالي يقدربنحو( 5045 ) مليون دينار فيما توقعت الموازنة ان يبلغ حجم اطفاءات السندات الحكومية للفترة ذاتها ( 3832 ) مليون دينار ليبلغ بذلك صافي الاقتراض الحكومي الذي يعكس الفرق بين الاصدارات الحكومية للسندات والأذونات وبين مقدار الاطفاءات لها خلال هذا العام بنحو 1213 مليون دينار وينتظر ان يتم استخدام جانب منه لتغطية عجز الموازنة فيما يتوقع ان يتم استخدام الجزء المتبقي من صافي الاقتراض الحكومي لاطفاء سندات دين حكومي مستحقة للبنك المركزي على الخزينة العامة بقيمة نحو 80 مليون دينار بحسب توقعات البيانات الرسمية للموازنة لكن الاصدارات الفعلية للسندات الحكومية التي بلغت نحو ( 9ر5 ) مليار دينار جاءت متجاوزة تقديرات الموازنة العامة بزيادة بلغت نحو ( 855 ) مليون دينار جاءت في ظل ارتفاع عجز الموازنة للعام 2012 من ( 1027 ) مليون دينار إلى نحو ( 1654 ) مليون دينار بنهاية العام ذاته الأمر الذي زاد من حجم الاصدارات الحكومية لسندات وأذونات الخزينة .

إلى ذلك ارتفع صافي رصيد المديونية العامة إلى نحو ( 3ر16 ) مليار دينار خلال فترة العشرة أشهر الأولى من العام 2012 فيما يتوقع له ان يصل إلى نحو ( 7ر16 ) مليار دينار ليشكل بذلك مانسبته نحو ( 75 % ) من الناتج المحلي الاجماليوفق اسعار السوق الجارية مقابل نحو ( 4ر13 ) مليار دينار بنهاية العام الذي سبقه مرتفعا بمقدار نحو ( 3ر3 ) مليار دينار .

وجاء الارتفاع بصافي المديونية بصورة رئيسية في ظل ارتفاع رصيد صافي الدين العام الداخلي الذي ارتفع من حوالي ( 8915 مليون دينار بنهاية 2011 ليصل إلى حوالي ( 11533 ) مليون دينار بنهاية شهر تشرين الاول من العام الجاري 2012 فيما بلغ الدين العام الخارجي حتى نهاية الفترة ذاتها نحو ( 8ر4 ) مليار دينار وبما يعادل نحو ( 8ر6 ) مليار دولار مقابل نحو ( 4487 ) مليون دينار بنهاية العام الذي سبقه مسجلا ارتفاع بواقع ( 257) مليون دينار.

وبحسب أحكام قانون الدين العام الحكومي فقد اشترط أن يتم الأقتراض الداخلي للحكومة بواسطة السندات الحكومية ويحظر عليها الاقتراض الداخلي المباشر من البنوك التجارية او أي مؤسسة أخرى كما يقرر وزير المالية بعد التشاور مع محافظ البنك المركزي خطة اصدارات الدين العام السنوية والأعلان عنها وشروط الاكتتاب فيها كما ويجوز لوزير المالية بحسب احكام القانون ذاته بالطريقة ذاتها اجراء أي تعديل على هذه الخطة كما يمنح القانون لوزير المالية تحديد شروط اصدار السندات الحكومية بعد التشاور مع محافظ البنك المركزي الاردني وتحدد القيمة الأسمية الاجمالية لأي اصدار من اصدارات السندات الحكومية في شروط ذلك الاصدار .

على ذات الصعيد أوضح التقرير الشهري للبنك المركزي الاردني ان اجمالي حجم حصيلة الاصدارات للسندات وأذونات الخزينة خلال العام 2011 بلغت بالمجمل نحو( 7835 ) مليون دينار وزادت قيمة الاصدارات للسندات الحكومية خلال العام نفسه بقيمة( 1415 ) مليون دينار بالمقارنة مع مستوياتها المسجلة للعام الذي سبقه وهو من أعلى المستويات والسقوف المرتفعة في تاريخ الاصدارات للآوراق المالية الحكومية .

545 مليون دينار

كلفة فوائد المديونية

أظهرت البيانات الرسمية وفق مصادرالموازنة العامة ان فوائد الاقتراض الداخلي والخارجي بالمجمل تم تقديرها بنحو( 545 ) مليون دينار ضمن موازنة العام 2012 فيما تم تقدير الايرادات المحلية المتوقعة للعام ذاته بنحو (4940) مليون دينار لتشكّل بذلك كلفة الاقتراض العام الحكومي مانسبته ( 11%) من مجمل الحصيلة المقدرة للايرادات المحلية فيما بلغت كلفة فوائد الاقتراض العام الحكومي للعام 2011 بحوالي ( 489) مليون دينار وشكلت مانسبته نحو ( 2ر11%) من مجمل حصيلة الايرادات المحلية للعام ذاته البالغة نحو ( 4389) مليون دينار .

وتشكّل فوائد المديونية العامة عبئا على احتياطيات المملكة من العملات الاجنبية لاسيما وان كلفة اعباء المديونية الخارجية ( أقساطا وفوائد ) يتم اقتطاعها وتحويلها لخارج المملكة بعملات صعبة سدادا لخدمة الديون الخارجية وبما ينعكس سلبا على أرصدة الاحتياطيات الرسمية بالعملات الصعبة وبما يشكل خطوطا غير مأمونة على مجمل الاوضاع الاقتصادية والمالية في المملكة.

ولفت اقتصاديون ان الاردن يعتبر من الدول ذات المديونية الثقيلة وأن خدمة الديون لاسيما الخارجية منها تستحوذ على نسبة عالية من الناتج المحلي الاجمالي وتؤثر سلبا على معدلات النمو الاقتصادي في المملكة كما انها في الوقت نفسه تشكّل عبئا ثقيلا على ميزان المدفوعات الأردني إلى جانب انها تحصد نسبة مرتفعة ومتصاعدة من الايرادات المحلية للموازنة العامة .